据《2017中国高净值人群财富管理需求白皮书》显示,“科学合理地进行资产配置,分散风险”、“确保财富的保值增值”、“为子女境外留学做准备”是高净值人群跨境金融投资最主要的三个目的。

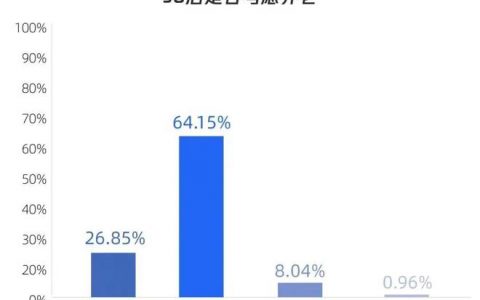

白皮书显示,高净值人群平均可投资资产额占总资产比例为52.3%,而跨境金融投资额已占可投资资产总额的31.2%。与去年相比,2017年跨境金融投资额增长近一倍,更有超过两成的高净值人群,跨境金融投资额占其可投资资产总额的一半以上。2016年,高净值人群海外保险占海外金融投资比高达45%。

那么,对于高净值人士来说,为什么会选择海外保险作为资产配置的重要部分?信和财富分析认为,有以下五大原因:

一、配置外币资产

高净值客户的生活日趋国际化,投资日趋国际化,会有很高的外币资产需求。很多高净值人群的二代和三代都已取得外国国籍,希望给他们留有充足的教育金和生活费。

由于中国可换汇额度的严格管制,每人每年5万美金的额度,意味着夫妻双方每人每年可换汇10万美金。为了实现对孩子的这种爱与传承,如要攒够200万美金的教育金,要高达20年的准备期,而且是在没有其他外币用途的情况下,专款专用,20年才能实现这个目标。高端客户的生活越来越国际化,越来越多的家庭成员国际化,越来越多的外币资产被提上了投资日程。

为什么说买海外保险能实现外币配置呢?海外保单的币种要么是港币,要么是美元,港币和美元是联汇制,不会有大的相对汇率浮动,几乎有95%的内地居民买的都是美元保单,因为其有现实的外币需求。

二、免征遗产税

从2000年推出遗产税草案开征,越来越多的富裕人群在担心这一点。虽然没有正式实施,在近些年的两会期间,关于遗产税开征的呼声是越来越高。鉴于这一点,越来越多的富人也意识到,如果不做好相应准备的话,未来很有可能自己的资产要被开征遗产税,会有很大一部分钱变成政府资产。

绝大多数国家的遗产税的法案中,都会有相应的规定:遗产税追溯期。遗产税开征的前5或前3年,有资产转移的迹象和动作,都将面临遗产税追溯期的考查。所以,更需要高净值人群考虑在这个法案正式开始之前,提前做好相应的规划,防止自己的钱因遗产税而缩水。

三、债务避险

根据相关法律规定,保险公司给的后期的钱叫保险受益金,保险受益金不属于遗产,不需要开征遗产税。同时,也因为不属于遗产,也不需要对被继承人的债务负责。

传统观点说“父债子偿”,但父债子偿其实在现行的法律中是不被接纳的。父债子偿只有一个原因,那就是儿子继承了父亲的遗产。如果父亲没有可继承的遗产,那么父债就不需要子偿。鉴于这一点,如果给孩子留的只有保单没有其他可抵债务资产的话,因为他没有可继承遗产,所以说保险受益金不属于已继承的遗产及已继承的资产,受益权大于债权。

高端客户大多属于专业精英人士或私营企业主,私营企业主在经营过程中,大部分靠债务杠杆撬动财务资产,不少人都会涉及很多的复杂三角债务。如果未来自己因身体等意外原因不幸去世的话,很容易产生一些债务纠纷,会让子女背上债务负担。去买一个大额保单,就成为了一个债务筹划功能。

四、低成本的海外类信托计划安排

保单和信托其实有不少相似的地方,除税收属性方面,其结构特征和信托也可类比。海外信托的三方当事人是:委托人,受托人和受益人;信托资产其实要转移到受托人的信托资产名下,因为资产已经不属于委托人,属于信托资产了。信托资产是独立于委托人资产和受托人资产的,所以说,资产名义上已经不是我的了,属于信托资产。这也解释了为什么信托资产也不存在遗产税的问题。现实生活中,很多富人包括明星都选择了信托计划的安排。

投保人买了一张保单,作为保单持有人,这份保单就成了保单持有人的一份资产,保单持有人去世的话,海外可以做保单转让,通过保单转让的方式把保单持有人变更为自己的子女,那子女就享有了保单的所有权。有了这份保单所有权后,那他其实可以选择每年通过年金的方式拿出,要么可以做保单贷款等安排,用其他更灵活的方式去处理这份自己的保单财产。

如果还考虑海外信托的管理费等交易成本,海外保单其实是更加灵活和低成本的计划安排。

五、指定受益人可不限于法定继承人

在国内,第一顺位继承人包括配偶、父母和子女。第二顺位继承人是祖父母,外祖父母和兄弟姐妹。如果第一顺位继承人在位的话,第二顺位继承人是没有任何权利的。鉴于这样一个法律规定,在各大保险公司基本也这样规定,那你要指定受益人的话,需要你来指定第一顺位继承人。除非第一顺位继承人都不在了,才可以指定第二顺位继承人。只有极个别的保险公司,可以指定第二顺位继承人作为保单的受益人。

在海外的话就不必受这个限制,可以指定保单受益人,这是受法律允许和保护的。通过这样一种安排,可以把资产转移给自己想要转移给的人。这也是富裕人士选择海外保险的原因之一。