有关香港美元储蓄分红险,我们分享过很多,例如香港保诚的隽升美元储蓄计划、香港友邦的充裕未来美元储蓄计划等,那么我们在选择香港美元储蓄分红险时选择对了吗?我们到底如何选择香港美元储蓄分红险呢?站在消费者的立场,我们应该如何正确对待香港美元储蓄分红险?

问一下自己我做这笔储蓄的目的是什么?

明确自己的需求,有的客户纯粹可能是从内地第三方口中得知了香港的某某公司的某某产品收益率多高,有的客户可能是朋友之前买过。我们,首先还是要明确一下自己的目标,比如,是为了养老?为了子女教育?还是为了财富的保值增值呢?

如果纯粹是跟风,或者理解为存钱,那可能就有机会买不到真正适合自己的产品了。我这里我简单介绍一下香港储蓄险的主要类别,

- 纯储蓄理财(这个跟市面上其他非保险储蓄类似,仅提供投资收益);

- 带有较多身故保障成分的储蓄(身故受益人可以获得相当于保费若干倍的赔款);

- 带有每年返还的长期储蓄(投保一定时期后每年/每月可以从计划中提取一笔固定的返还)

- 后期可以转换年金的储蓄(在退休时可以选择将储蓄转换为一份终身领取年金的计划);

- 在身故时可以传承资产甚至是保单的储蓄(主要针对资产的有效传承,可以将保单的受益人指定为新的保单持有人)。

所以呢,大家还是要结合需求,做好需求和产品的完美搭配。有的客户明明是想给孩子做教育金,非得跟我说身故杠杆没有哪家的高,有的客户可能是想20年就退出,非得说她朋友也买了某未来。。有的朋友一上来就非常自信的说,我听说某家宝是性价比最高的,却不知垃圾债券为何物,且其公司大股东连续换了好几次了。。

我的风险承受能力几何?我是偏保守呢还是偏激进的投资者?

到保险公司购买保险理财产品的当天,代理人都会让客户填写财务需求分析(FNA)的问卷。像我的话,如果确定客户有意向购买的话,我都会事先把自制的一套FNA问卷发给客户,这样不仅是对客户负责,也是保险公司的第一道把控。

我们去银行购买基金类的理财产品,也有类似的问卷。保险公司、银行这么做,主要是为了判断客户目前的投资经验和风险承受能力适不适合投资此类产品。这是因为,不同投资能力的人,所能驾驭的投资种类也不同。

风险与收益并存,但是大家也不要以为“高风险、高收益”这一规律对于所有的投资者而言都是公平的。由于信息不对称等原因,在高风险投资中,经验丰富的投资者更容易获得“高收益”,而经验较少的投资者就算是承担了高风险,在绝大多数情况下也只有被“割韭菜”的份儿,根本拿不到所谓的“高收益”。

股市里常说”七亏二平一赚”,通常而言,各类投资的“风险与收益”的关系如下所示:

银行存款≤国债≤传统保险≤企业债券≤分红保险≤基金、投资相连保险≤股票≤其他(比如衍生品、私募等)

可以看出,储蓄保险产品的风险和收益大多介于国债和基金、股票之间,属于“中等风险、中等收益”的产品。其中,传统险(不包含任何非保证收益)的风险最低,分红险(带有非保证分红)的风险中等,投连险(与某基金挂钩,不保本)的风险最高。

由于“低风险、低收益”的银行存款和国债通常跑不赢通胀,对于投资经验不算特别丰富的朋友而言,如果没有信心能到股市上去“割韭菜”,选择保险类投资还是相对稳健、靠谱的。

我是否了解分红的波动性、实现率和折现率呢?

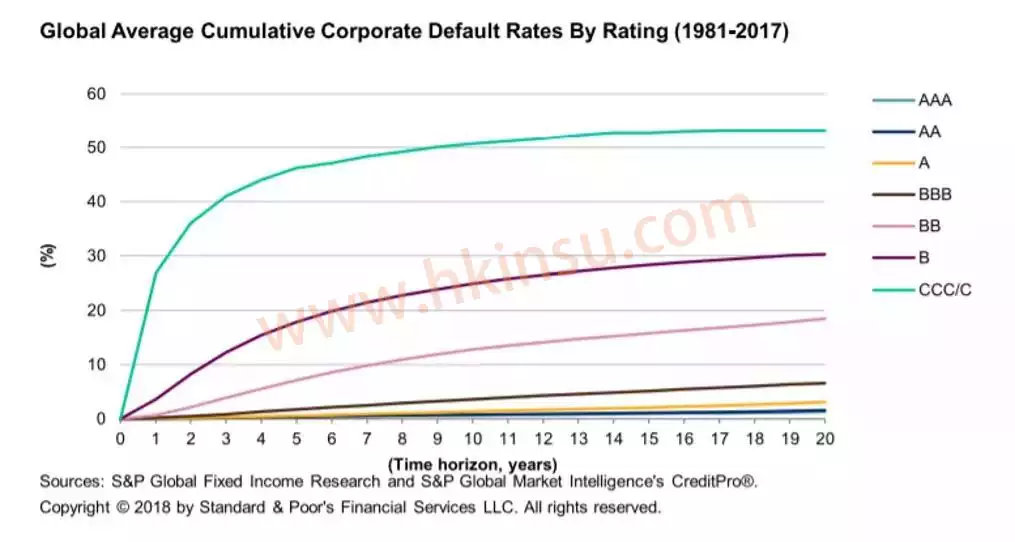

这个波动率是我经常和客户提到的概念了。什么叫波动率呢?因为我们的产品,主要的投资方式,一是债券类的固收,二是股票类的权益资产。那么我们知道固收收益相对低,但是是很稳定的,它们呢,就支撑起了我们产品里的分红的保证部分;那么权益类呢,就支撑起了非保证的部分(分红险的非保证,以及投资相连保险的非保证部分)

对于不同的保险计划,保险公司会在背后配置不同类型的资产来达成预期的投资目标。固收类资产占比高的产品,保证收益高,预期收益低,非保证收益波动性较小;权益类资产占比较高的产品,保证收益低,预期收益高,非保证收益波动性较大。

如果有两份特性相近的分红险储蓄产品,单纯比较预期收益的高低是不科学的,一定要结合产品的保证收益、非保证金额的占比、非保证金额的预期波动范围以及产品的过往分红实现率来进行综合考量。

btw有的客户给我发来保记的过往20年的一款产品的“实际年化回报率”,这个”年化回报率“跟我们平时所说的内部收益率(IRR)根本不是一个概念,IRR是年复利的概念。试问,我们的某未来20年的IRR才5左右,它公布的数据怎么会有6.8%呢?这个我相信如果一家保险公司总是玩文字游戏的话,客户又不是傻子难道不会有人发现其中的猫腻么。上次我的文章里也指出来一个比较隐蔽的文字游戏了,比如它的官网上还有“归原红利总现金价值比率”,总现金价值比率跟保监GN16要求的分红实现率能一样么?

归原红利总现金价值比率=实际的总现金价值/(保证现金价值+投保时计划书里写的预期的归原红利),

而总现金价值=(保险现金价值+归原红利+特别红利),试问,上面这个公式的分母里,反正是不包含”特别红利“的,所以它有时候是会大于100%的,那么客户在保险公司官网上看到这么一个率,会不会被误导以为产品的分红实现率很高呢?

分红实现率=实际非保证分红/投保时计划书里写的预期分红。

所以,大家在研究比对产品时,一定要小心。。

ps我补充一下,有的客户在观察分红的时候,发现计划书里有个悲观和乐观的情形。在这里我解释一下,保险公司,在开发一款储蓄分红的时候,会根据不同的投资配比(比如说股票投资60%,债券40%),使用经济情景模拟器(Economic Scenario Generators),来模拟未来年度的保单投资收益情况。

我们举个例子,

第一种情况下,我们的投资收益是这样的:2019年5.4%,2020年3.1%,2021年-1.5%,2022年10%…(权益类资产比重越高,预期收益就越高,收益率的波动性就越大)

第二种情况下,我们的投资收益情景:2019年2.4%,2020年3.3%,2021年4.5%,2022年5.4%…

最后一个是折现率的概念,也就是英式分红里,保险公司在客户提前支取现金价值时,设置的一个惩罚比率,是为了防止客户过早支取而设置的惩罚比率(英式分红产品,设置好提前支取的惩罚比率后,保险公司才会把投资的标的,多配置为流动性较低的权益类资产)。

购买香港美元储蓄分红险 是否能够匹配未来的现金流?币种方面,是不是考虑好了?

“匹配现金流”是匹配保险需求重要的原则。如果无法匹配未来我需要用这笔资金的一个现金流,可能会与当初设立的人生目标,会有错位。

现金流的匹配有两个要素,一是时间,二是金额。

比如说,有客户做一笔保险储蓄,目的是给孩子存一笔教育金,在孩子出国读大学时使用。孩子现在3岁,预计18岁~20岁期间每年的留学费用支出为30万人民币。

一款储蓄产品必须能在投保15年后的三年中每年提供30万元人民币的返还,才能够“完全匹配”客户的现金流。

如果市场上没有能够“完全匹配”此现金流的产品,那么退而求其次地选择一款能够在15年后一次性返还90万元人民币的产品也是可行的。

不过,如果某保险产品在投保第15年时还没有度过产品的“封闭期”(即在第10年时的现金价值仍低于总保费,或者在退保时要收取较高的退保惩罚,比如英式分红产品),则不适合用来做这笔现金流的匹配。

另外,币种的匹配,您是否考虑好了呢?

币种的匹配,主要是为了减小未来现金流匹配过程中由于汇率波动所导致的亏损。

我们还是举例子把。假如客户预计孩子在18岁~20岁期间每年的留学费用支出是5万美元,假设客户投保的是人民币保单,由于保单提取的是人民币,而要匹配的现金流是美元,就会导致现金流的“匹配不完全”。15年后,如果美元对人民币升值10%,客户就要额外承担10%的亏损;同理,如果美元对人民币贬值10%,客户则可以额外获得10%的收益。

客户可能回文联,我不想接受这样的不确定性,不愿意接受拥有不确定性的风险波动。所以呢,为了对需求的货币币种进行“完全匹配”,客户最容易做的就是使用美元保单来对这笔拥有特定外币需求的储蓄进行对冲,从而减小现金流的汇率风险。

我投资的产品流动性如何?

保险储蓄大多数都是长期投资计划,因此流动性较差,在早期退保会承担较多的损失。

不过,牺牲了资金的流动性,才能够换来比其他短期理财产品高得多的收益率。国债也是一样的道理。

建议大家在挑选储蓄计划时,关于流动性,考虑一下这两点:

第一:投资一开始是否有一个明确的储蓄目标?投保后我会不会临时用这笔保险资金去做其他事情;

第二:自我观察,或者咨询您的理财顾问该储蓄计划的流动性,主要包括现金价值的回本时间(即在第几个保单年度现金价值与总保费相等)、退保时是否收取手续费、分红方式(非保证分红是以现金分红还是保额分红的形式存在)等,以确保产品的流动性能够满足需求。

保险产品的流动性虽然较差,但保险公司也给客户提供了“应急选项”,比如说,客户可以使用保单贷款来补充急需流转的“应急资金”。香港大多数保险公司都允许客户借贷相当于保单现金价值90%的款项,并收取一定的利息(这里并不是说保费的融资,是保单贷款,注意区分)。

香港保险公司财务状况

很多在挑选保险计划的时候,可能从来没有把保险公司的财务实力考虑在内,而是认为保险公司100%会兑现当初的承诺。

我只能说,这是一个美好的愿望,或是一种信用体系的缺失。

在如今的商业活动中,根本不存在“刚兑”的说法,所有公司都有机会破产。

在极端的情况下,有的国家都有可能违约,令国债作废,就更不要提那些有限责任公司了。

不过,保险公司的违约概率确实要比其他公司低很多很多,这是因为保险行业作为金融行业的三大支柱之一,是受当地甚至是全球金融监管部门严格监管的。

按照目前大多数监管体系的标准,在监管有效的前提下,只要一家保险公司的偿付能力充足,那么在接下来的一年中就有99.5%的概率不会陷入破产境地。

只不过,即便有0.1%的破产概率,也不应该被说成是“刚兑”。

为了尽最大可能避免自己的保险合同因“公司经营不善、破产、被收购”而导致的保证利益或非保证利益“打折”,建议大家在选择保险产品时,将承保公司的财务实力、内含价值、利润结构、评级、经营稳定性、品牌影响力、偿付能力充足率等因素也纳入综合考量范围之内。

最后我们小结一下,客户来港投保,是多元化资产配置的一部分,大家做的很好,并不想把鸡蛋放在一个篮子里面。大家可以参考一下我的这6点建议:

1. 明确自身需求;

2.了解自我的风险承受能力;

3. 分红保单的波动率是什么;

4. 现金流和币种匹配了吗;

5.流动性几何,分红方式我是否了解;

6. 保险公司的财务状况可以咨询一下代理,或者自己研究一下财报等等。

希望大家对香港美元储蓄分红险有一个比较详细的了解,对大家有所帮助。