2018年被称为投资最糟糕年份,A股哀鸿,据统计平均每个中国股民亏损10万元,二级市场私募产品亏损达50%以上,P2P在今年年中以平均每天20家跑路,投资者血本无归,甚至一些标榜刚性兑付的信托产品也频频延期。然而仅仅是中国这样吗?不,全球都不甚理想!

三个月前,德意志银行(德银)发布了惊人的统计发现:截至2018年10月末,89%的资产今年累计负回报,占比为1920年以来最高。

如上图,2018年一年如果储备了美元,即使什么都没做,都跑赢了各个盘口,如果合理利用美元再做一些资产配置,那么恭喜您了!

去年仅有的几个正收益的标的:分别为中证全债、美元、 孟买指数、等等。总结一下,今年如果你的投资想要正收益的话,要么直接存银行,要么有三种选择:1.买美元;2.去印度孟买股票;3.买债券

2018年的宏观经济形势和大类资产表现,一言以蔽之,就是美元升值周期下,全球风险资产全线溃败。

01、强美元

以2018年1月底为分界线,过去两年,美元指数从一路贬值到一路升值

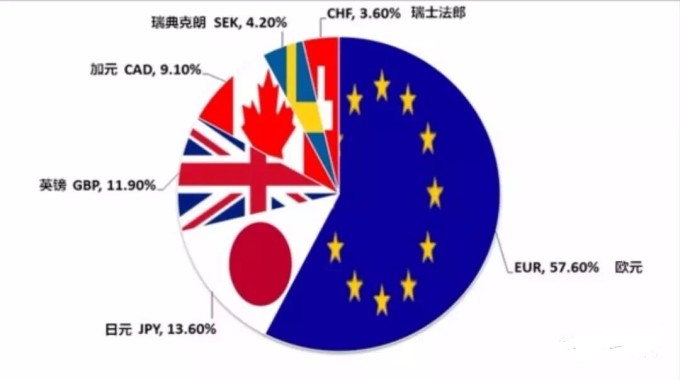

美元指数是美元对一揽子货币的汇率变动情况,用来综合反映美元的强弱,具体的构成情况如下图:

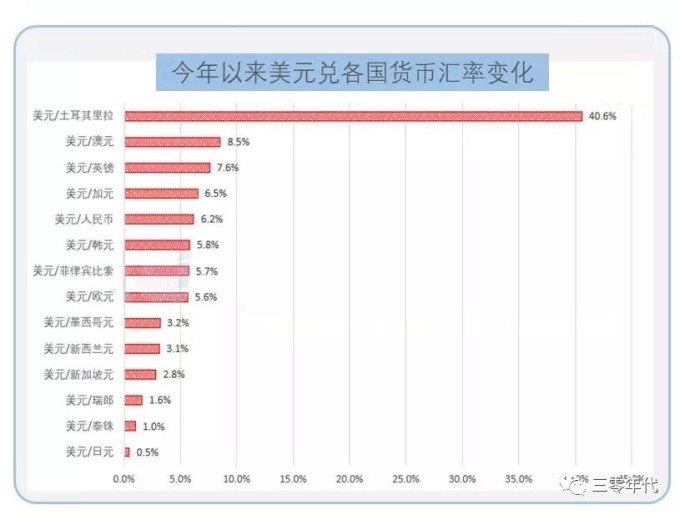

2018年美国加息缩表和减税的操作塑造了强势美元的同时,也重挫了其他国家的货币。今年以来,各国货币贬值幅度如下

2018年美元回流美国本土导致的美元离岸市场的紧缩趋势,直接击溃了去年还凯歌连连的各类风险资产。毕竟去年风险资产亮眼业绩的背后,不是全球经济的迅猛复苏,也未必是价值投资的回归,可能只是美元疲软之下的流动性溢价。强美元周期下甚至可能引发全球性的风险

回顾第二次石油危机期间,拉美爆发债务危机,陷入“中等收入陷阱”难以自拔。互联网泡沫破裂之前,美元进入加息周期,爆发东南亚金融危机。第三次石油危机前夕,美元加息周期再度开启, 日本房地产泡沫破裂,陷入“失落的二十年”

02、海外资产升温

“科学合理地进行资产配置,分散风险”、“确保财富的保值增值”、“为子女境外留学做准备”是我们在跨境金融投资最主要的三个目的。

《 中国 高净值人群财富管理需求白皮书》显示,高净值人群平均可投资资产额占总资产比例为52.3%,而跨境金融投资额已占可投资资产总额的31.2%。更有超过两成的高净值人群,跨境金融投资额占其可投资资产总额的一半以上。

那么,为什么会选择海外保险作为资产配置的重要部分呢?

现在大部分投资者的生活日趋国际化,投资日趋国际化,会有很高的外币资产需求。并且,为孩子出国留学教育铺好了路。所以,希望给他们留有充足的教育金和生活费。

由于 中国可换汇额度的严格管制,每人每年5万美金的额度,意味着夫妻双方每人每年可换汇10万美金。为了实现对孩子的这种爱与传承,如要攒够200万美金的教育金,要高达20年的准备期,而且是在没有其他外币用途的情况下,专款专用,20年才能实现这个目标。导致越来越多的外币资产被提上了投资日程。

为什么说买海外保险能实现外币配置呢?海外保单的币种要么是港币,要么是美元,港币和美元是联汇制,不会有大的相对汇率浮动,几乎有95%的内地居民买的都是美元保单,因为其有现实的外币需求。

03、为何是香港保险

在美元走强的背景下,到香港买保险的投资者越来越多,出现香港保险热。

香港 保险产品具有严进宽出的制度,其相应的制度较为完善,不仅保险费率较低,并且其全球的资金配置使得红利率较高。不少高净值客户看重它的美元资产配置和离岸资金的安全性,以及高于债券、可以避税等特点。

而且 香港保险可以以港元或美元计价支付和理赔,非香港居民同样可以购买。 香港 保险不仅可以用内地银行卡或信用卡购买,购买大额理财投连险等产品还可避开5万美元的外汇限制,因此作为理财而选择有一定收益的保险类型成了内地投资者避险的方式之一。

“ 香港 保险”作为一款“保险”,首先已经能够定位到这些「优秀消费者」。“ 香港 保险”是一份“海外保险”,是消费者为优化家庭资产配置、为未知风险预留更多解决方案的一种选择。

美元作为我们日常生活中很有可能会用到的货币(如子女未来的海外教育、海外就医、家庭出国旅游、购买进口商品等),在如今这个全球经济一体化的时代,更是一个家庭在优化资产配置过程中必不可少的一项资产投资。

我们来看一个小例子:

家庭A与家庭B最初都拥有100万人民币。两个家庭都希望未来送子女到海外读书,预计花费20万人民币。

家庭A看涨美元,将20%的资金换为美元资产,即持有80万人民币与20万人民币的等值美元;

家庭B则看跌美元,更倾向于持有人民币。

情景1:

10年后,美元与人民币的汇率与最初相同,两个家庭的购买力没有任何差别。

情景2:

10年后,美元对人民币涨20%,则:

家庭A为子女出国留学准备的美元购买力没有改变;

家庭B则需要花费24万(20万×120%)人民币来支付子女的出国留学费用,损失4万。

情景3:

10年后,美元对人民币跌20%,则:

家庭A为子女出国留学准备的美元购买力没有改变;

家庭B仅需要花费16万(20万×80%)人民币来支付子女的出国留学费用,节省4万。

为家庭配置了外币资产,可以减少家庭资产由于特定需求所引起的的价值变动。在三个情景中,无论美元对人民币是涨或跌,家庭A的购买力都没有变化,而家庭B则因为美元对人民币的涨跌有额外的损失或收益。生活不是赌博,平稳的增值才是健康正确的理财方式。

相比于对保险重要性的认同,对资产多元化配置重要性的认同,对于消费者而言,则需要更高的“金融素养”与一定的财富积累。

没错,“ 香港保险”作为一款“海外”,保险在已经定位到「优秀消费者」的基础之上,又进一步定位到了中国最有发展潜力的「中产阶级家庭」。