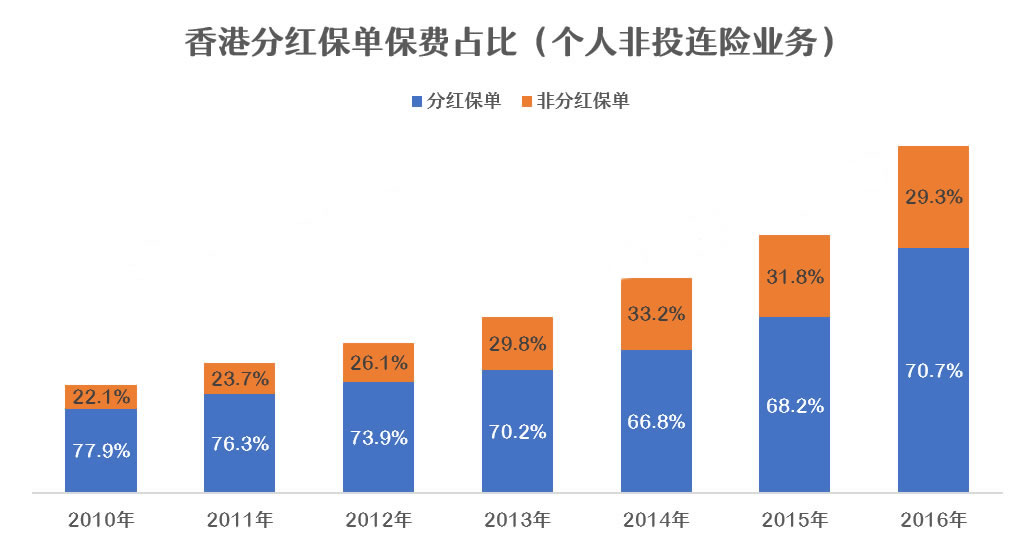

香港保险市场的主流保险产品大多属于分红保单,包括常见的重疾险和终身寿险(通常被称为储蓄险)。根据香港保监局公布的2016年长期保险业务正式统计数字 ,香港个人非投连险业务中,分红保单的有效保费占比高达70.7%。

数据来源:香港保监局

不过,市场上对于分红保单的理解很容易陷入两种极端:一种声音就是分红险非常好,分红收益很高,投保一份分红储蓄金可以“富过三代”,复利不断滚存,等等;另一种声音就是分红保单很不靠谱,因为分红是非保证的,所以保险公司完全没有派发分红的责任,有分红和没分红是一样的。

那么,我们究竟该如何正确地看待分红保单呢?接下来的几篇系列文章,我将从分红保单的起源、基础概念、分红机制与原理、美式与英式分红的区别、分红实现率解读等方面出发,帮助大家全面了解分红保险的特性及优缺点。

1、分红保单的起源

保单分红早在18世纪就已经出现。1762年,大名鼎鼎的公平人寿保险公司(The Equitable Life Assurance Society)在伦敦成立。历史上第一位精算师威廉·摩根(William Morgan)在对公平人寿的业务进行精算评估后发现,公平人寿早先对投保人收取的保费有些高,导致公司在经营业务中产生了较大的盈余(Surplus,可以理解为公司未来可以赚取的利润)。

William Morgan, 1750 – 1833

威廉·摩根认为,保险公司赚取这么多的利润对投保人是不公平的,因此就尝试运用了多种方法将保险公司经营利润的一部分“返还”给保单持有人,其中就包括一套“复归红利系统”(Reversionary Bonus System),也就是我们今天所说的“英式分红”。

2、保险公司面临的风险之一 “发生率偏离预期”

然而,风险最大的特性就是“不确定性”。因此,保险公司想要准确地预判某个风险的发生概率和潜在损失是比较困难的,尤其是对于那些可能在几十年后才会显现的风险。

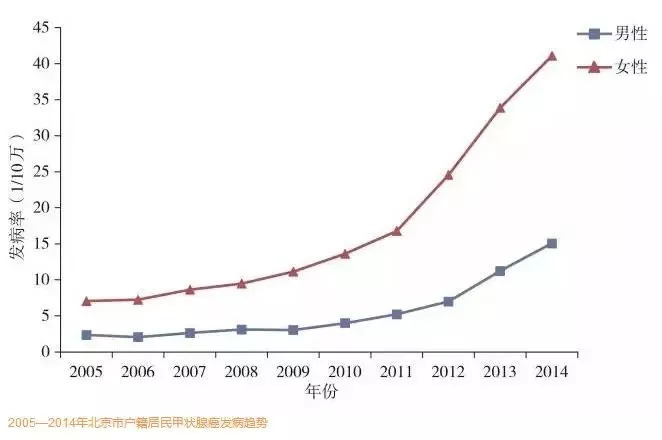

举个例子来说。近年来,甲状腺癌的发病率呈直线上升趋势,很多经营重疾险的保险公司都苦不堪言(尤其是将T1N0M0以下级别的“甲状腺癌”当做重疾理赔的重疾险)。但是,甲状腺癌的高发并不是因为患病概率真的提升了,而是因为现代的检查技术更加先进,甲状腺癌更容易在普通的甲状腺筛查中被查出。因此,对于保险公司来说,这个风险几乎是过去无法预料的。

2005-2014年北京市居民甲状腺癌发病趋势

保险公司如果按照过去对于甲状腺癌发病率的判断给重疾险产品定价,收取“刚刚好”(或者比“刚刚好”只多一点)的保费,在今天就很容易因为高频率的理赔而经营亏损。

3、保险公司面临的风险之二“利差损”

对于保险公司而言,保险合同是一份“超长期”的负债,有的保单甚至会持续生效近百年。在保单生效期间,保险公司要按照产品定价时所使用的“预定利率”给予投保人投资回报(当然,这种投资回报可能并不会直接体现在保单上,而是暗含在保单的各项利益中)。当货币利率下行、保险公司的投资收益水平不断降低时,如果保险公司当年在开发产品时使用了较高的“预定利率”,就很容易陷入严重亏损的境地。

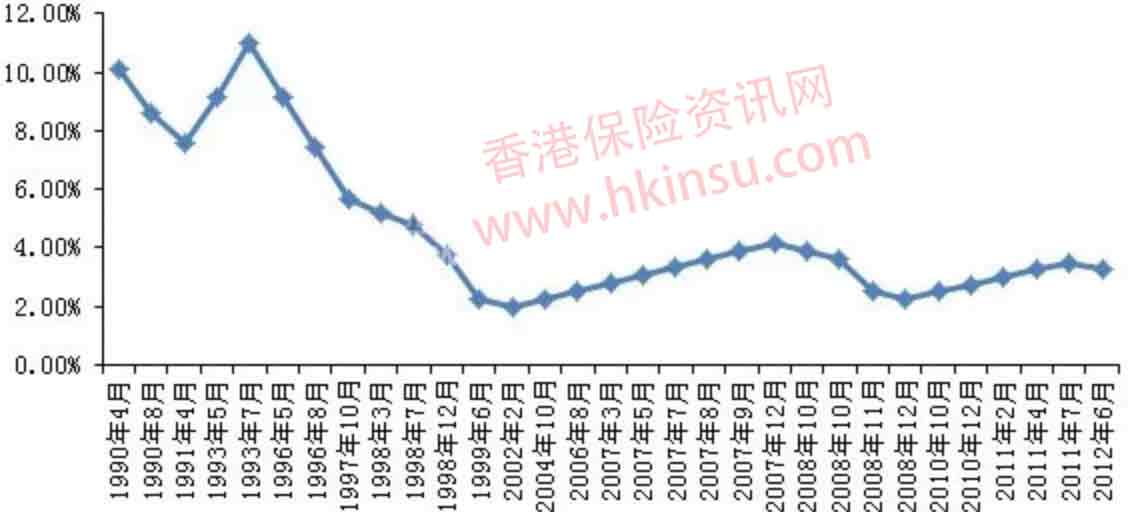

再举一个例子。20世纪90年代初,人民币的一年定期存款利率高达10%。当时保险公司在开发保险产品时通常会使用非常高的预定利率(如8%、9%)。不过,从1996年开始,中国人民银行八次降息,一年期定期存款利率从10.98%的水平降至1.98%,保险公司的投资收益也出现大幅缩水,无法继续支撑“高预定利率”给保险公司造成的“高昂成本”。

那时,国寿、平安、太平洋都销售了很多高预定利率的寿险保单,也因此产生了巨额的亏损(俗称“利差损毒丸”)。直到今天,中国这些老牌的保险公司还在不停地用新的保险业务来填补过去“高利率保单”给公司造成的“窟窿”。

人民币一年期定期存款利率历史走势

后来,为了防止保险行业出现“利差损”,中国保监会在之后很长的一段时期内都强制将普通人身险预定利率的上限设定为2.5%(2013年8月放开为3.5%)。

在预定利率上限的限制下,保险公司的经营风险的确小了很多,但是同时带来的问题就是保单回报率的偏低:保险公司给保单持有人的回报率最多不会超过3.5%,又如何同其他的理财产品去竞争呢?

4、分红保单可以解决的问题

在上面“甲状腺癌高发而导致重疾险赔付恶化”的例子中,如果这些重疾险产品是分红重疾险,结果又会如何呢?

保险公司在定价的时候会在“刚刚好”的保费上加一层“垫子”(相当于向投保人多收一点保费),专门用来“吸收”那些预测不准和难以预见风险的损失。如果这个保险产品的理赔真的出现了恶化,那么这层“垫子”就可以帮助保险公司来分担这些“额外的损失”;如果这个保险产品的理赔表现与公司之前定价时的判断相符,甚至更优,那么保险公司就会把这些“额外的利润”拿出来与保单持有人分享。

这部分“额外的利润”,就是分红保单的“可分配盈余”。

同样地,在上面“利差损毒丸”的例子中,如果这些寿险产品是分红寿险,结果又会如何呢?

保险公司可以给分红保单设置一个较低的“保证回报率”,再设置一个较高的“预期回报率”。如果利率仍保持在较高位,保险公司可以获得较高的投资收益,保险公司就可以按照预期回报给保单持有人派发分红;如果利率开始下行,保险公司的投资收益降低,保险公司就可以通过调减给保单持有人的分红来避免自身承担巨额的利差亏损。

这样一来,保险公司既可以在投资表现较好的时候给保单持有人较高的投资回报,又降低了公司自身在低利率环境下所承担的风险。

5、分红保单的优点

通过设置保单分红,保险公司可以减小自身所承担的风险,令公司的经营结果更加平稳,不会大起大落;对于消费者而言,保单分红的形式也更加公平、合理,不会让保险公司承担过多的损失,也不会令保险公司赚取过多的利润,相当于与保险公司“共命运”。

分红保单这种“风险共担、利润共享”的“共命运”思想大大提升了保险产品开发的灵活性和保险公司可以给与保单持有人的预期回报。我们可以想象一下,假如保险公司已经预计到未来有可能会出现一些不可预知的风险(即“Known Unknowns”),如果没有分红那层“垫子”托底,保险公司在开发产品时候一定会更加谨慎,比如在定价得出的“刚刚好”的保费上附加更多的“溢价” ,或者只给投保人提供比较低的回报率来避免利差亏损。因此,市面上一些非分红的传统保险产品,所提供的内部回报率通常比较低,有时甚至跑不赢通胀。

从这个层面来看,分红保单确实给保险公司和投保人提供了一个非常不错的解决方案。