作为普通消费者,买保险时总会遇到各种选择,尤其是寿险和年金险这两个常见的险种。名字听起来有点像,但实际上它们的用途、功能和给我们带来的价值完全不一样。寿险和年金险到底有什么区别?哪个更适合我?下面,我就站在消费者的角度,用大白话聊聊这两者的不同,帮大家弄清楚它们的“真面目”。

一、定义和核心功能的差别

寿险和年金险,一个是“保命”,一个是“保钱”,这是它们最根本的区别。

寿险:保障生命的“安全网”

寿险,全称是人寿保险,简单说就是保你生命的保险。如果我不幸去世了,保险公司会赔一笔钱给我的家人。这笔钱可以帮他们还房贷、养孩子,或者维持生活。比如,我30岁买了一份寿险,保额100万,每年交1万保费。如果哪天我出了意外,家人就能拿到这100万,生活不至于一下子崩盘。寿险的核心是“以防万一”,给我们和家人一种安全感。

年金险:养老或规划的“现金流”

年金险则是另一种玩法,它不保你死,而是保你活得久。买了年金险后,到了约定时间(比如60岁退休),保险公司会定期给你发钱,可以是每月、每年发,一直发到你去世,或者发到某个固定年限。比如,我40岁买了份年金险,每年交5万,交10年,60岁开始每年领10万,领20年,总共能拿200万。年金险的核心是“现金流”,帮我们解决未来的花销问题,比如养老、孩子的教育金。

小结:

从消费者的角度,寿险是“救急”的,保护家人;年金险是“规划”的,保障自己。买寿险是怕自己走得早,买年金险是怕自己活得长。

二、保障对象和受益人的不同

买保险时,谁能拿到钱也很关键,这也是寿险和年金险的一大区别。

寿险:受益人是家人

寿险的钱一般不是给自己用的,而是留给家人。我有个朋友,35岁买了定期寿险,保到60岁,保额200万。他跟我说:“我走了,老婆孩子至少有这笔钱撑几年。”寿险的受益人通常是配偶、父母或子女,目的是在你不在时,帮家人渡过难关。所以,买寿险更多是为别人考虑。

年金险:受益人主要是自己

年金险的钱则是给自己花的。我认识一个阿姨,50岁买了年金险,60岁开始每年领8万。她说:“退休后养老金不够,这笔钱让我过得舒服点。”当然,有些年金险也可以指定受益人,比如身故后把剩余未领的钱给家人,但主要还是为了自己活着时的生活质量。

小结:

寿险是“身后事”,给家人留保障;年金险是“眼前事”,给自己留活路。消费者得想想:我更担心谁?是家人没我不行,还是我老了没钱花?

三、保障期限和使用场景的差异

保险管多久、怎么用,也是我们消费者特别关心的。

寿险:短期或终身,防意外为主

寿险分两种:定期寿险和终身寿险。定期寿险保一段时间(比如20年、到60岁),保费便宜,适合年轻人或家庭经济支柱,重点防意外早逝。比如我买了20年期的定期寿险,每年几百块,万一这20年出事,家人拿赔偿。终身寿险则是保一辈子,保费贵点,适合有财富传承需求的人。总之,寿险的场景是“未雨绸缪”,应对突然的风险。

年金险:长期规划,防长寿

年金险通常是长期甚至终身的,重点是解决未来的钱不够花的问题。比如,我担心60岁退休后没收入,就可以买年金险,从60岁开始领钱,活多久领多久。有些年金险还能附加万能账户,让钱继续增值。它的场景是“细水长流”,适合养老、教育金、财富积累等规划。

小结:

寿险像“急救包”,关键时刻用;年金险像“存钱罐”,慢慢攒着花。消费者得问自己:我是想防短期的风险,还是长远的开销?

四、保费和回报方式的对比

买保险花多少钱、怎么拿回来,是我们最实际的考虑。

寿险:保费低,回报看运

寿险的保费相对便宜,尤其是定期寿险。比如,30岁男性买100万保额的定期寿险,保20年,每年可能只要1000多元。终身寿险贵一些,年交几万不奇怪。但寿险的回报有个前提:得“出事”才能拿钱。如果我平安活到期限结束,定期寿险就没回报,钱等于“白交了”。终身寿险一定会赔,但也是身故后给家人。

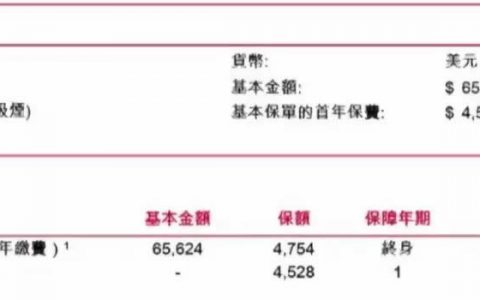

年金险:保费高,回报确定

年金险保费可不低。比如,每年交10万,交5年,总共50万,才能换来60岁后每年领10万。交钱多,但回报是确定的,只要活着就能领,活得越久拿越多。有些年金险还有现金价值,可以中途退保拿回一部分钱。它的回报是“活得长就有赚”,但前期投入是个考验。

小结:

寿险花钱少,但不一定有回报,适合预算有限的人;年金险花钱多,但回报稳,适合有余钱规划的人。消费者得掂量:我能掏多少钱?想要啥样的回报?

五、风险与收益的权衡

买保险不是只看收益,还得看风险,这也是寿险和年金险的不同点。

寿险:低成本高保障,风险在“没用上”

寿险最大的优点是杠杆高,花小钱换大保障。比如,1000块买100万保额,万一出事,家人拿100万,杠杆1000倍。但风险是,如果我没事,这钱就没了,尤其是定期寿险,到期不赔,等于“花钱买安心”。

年金险:稳健增值,风险在“回本慢”

年金险的风险低,因为有固定收益(比如3%-4%年化),而且活得越久越划算。但缺点是回本慢,前几年退保可能亏本。比如,我交了50万,5年后现金价值才40万,得等10年以上才回本。对急需用钱的人来说,这是个问题。

小结:

寿险赌的是“万一”,风险是白交钱;年金险赌的是“长寿”,风险是钱锁太久。消费者得想:我能接受哪种不确定性?

六、适合人群的差异

最后,说说谁该买寿险,谁该买年金险。

寿险:家庭支柱的“必需品”

寿险最适合有房贷、孩子、老人的家庭支柱。比如,我35岁,有个3岁娃,房贷还没还完,买份定期寿险是必须的,万一我走了,家人不至于垮掉。终身寿险则适合有点家底、想留遗产的人。

年金险:中老年或有余钱人的“锦上添花”

年金险适合收入稳定、有闲钱的人,尤其是50岁左右开始考虑养老的。比如,我爸妈退休金不够,买了年金险,每月多几千块,日子过得舒坦。年轻人如果有教育金需求,也可以考虑。

小结:

寿险是“刚需”,防家里的天塌下来;年金险是“可选”,让自己老了活得好。消费者得问:我现在最缺啥?

七、总结:寿险和年金险怎么选?

从消费者的角度看,寿险和年金险就像生活里的两种工具:寿险是“盾牌”,保护家人免受意外打击;年金险是“水管”,保证未来有源源不断的现金流。区别在于目的(保障家人 vs 保障自己)、受益人(家人 vs 自己)、期限(短期或终身 vs 长期)、保费(低 vs 高)、回报(不确定 vs 确定)和适用人群(支柱 vs 有余钱者)。

选哪个?得看你的需求。如果你是家里的顶梁柱,优先买寿险;如果手头宽裕,想规划未来,年金险是不错的选择。其实,很多聪明人会“双管齐下”,先买寿险保当下,再加年金险保未来。毕竟,生活无常,多一份准备总是好的。你觉得呢?