这几天很多有关港元跟美元脱钩的新闻出现,相信很多人都看到了,实际上港元跟美元脱钩一时不会实现,今天我们引用JP摩根的专栏来分析,希望能给大家一个参考。

港元是否会与美元脱钩?答案是否定的

最近,市场上再次兴起关于港元联系汇率是否正面临与美元脱钩风险的讨论。不论是去年以来的社会运动,还是近期的香港国家安全法,都为这样的担忧提供了土壤。然而,我们认为答案是否定的。事实上,资本市场的驱动力不太可能造成港元脱钩,而香港或北京的决策者主动选择脱钩的可能性也微乎其微。

首先,让我们快速回顾一下港元联系汇率的运行机制 :

香港的外汇机制被称为「货币发行局(currency board)」,其含义是通过固定汇价,要求发钞机构依法持有足以支持港元发行的美元作为储备金,并保持外汇储备至少等于现有的货币供应量,使得每一张流通中的港元钞票都有相应的美元资产充分支持。另外,香港金管局不能设定独立的货币政策。为了维持汇价稳定,利率必须根据资本流动情况自动调整。

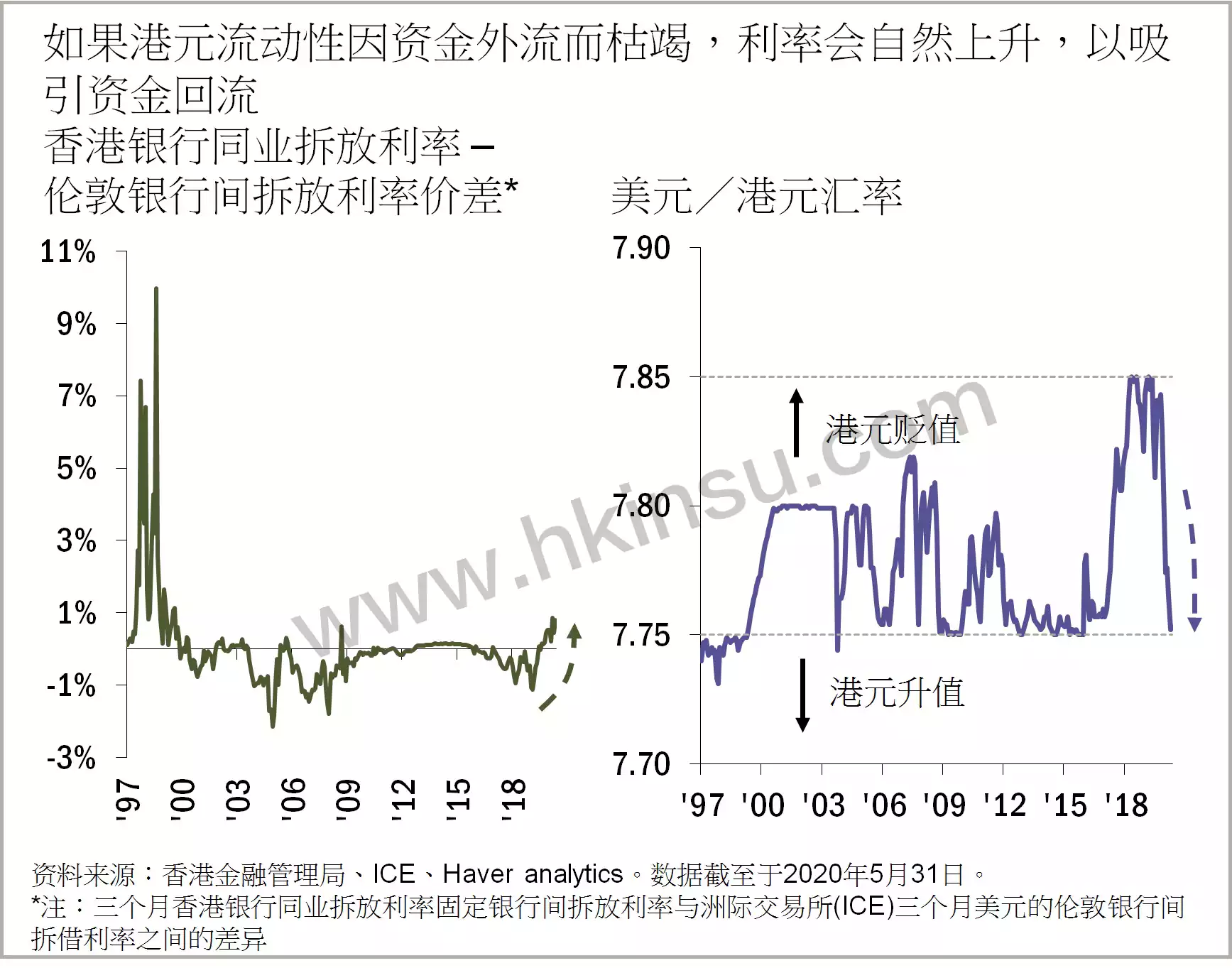

这一运行机制时刻自动进行着被动调整。如果资本外流导致港元流动性枯竭,货币供应会萎缩,港元利率(以香港银行同业拆借利率HIBOR表示) 会自然上升 ,高利率创造的套利机会将吸引资金回流,从而在利率、汇率和货币供应之间创造一种自然平衡。香港金管局无需手动操作这一过程,近40年来这一机制一直运作良好。

上述「货币发行局」机制比普通固定汇率系统更加坚挺,因为它要求货币发行机构持有与流通货币量等值甚至更多的外汇储备。在这一机制中,当地货币可以随时以固定汇价兑换为其挂钩的外汇(反之亦然)。

值得注意的是,货币发行局机制并不会单纯由于市场驱动力(如资本流入或流出)而崩溃。事实上,自约翰•梅纳德•凯恩斯(John Maynard Keynes)为俄罗斯北部政府建立第一个货币发行局机制以来,管理良好的货币发行局机制从未崩溃过。尽管阿根廷在被迫放弃盯住美元的汇率制度时,从技术上讲,也实行的是一种货币发行局制度,但它没有做到「管理良好」。事实上,阿根廷几乎违反了妥善管理货币发行局机制的所有规则。

接下来,我们将解释近期围绕港元脱钩话题的常见疑问。

问题1:香港金管局的储备资产即将枯竭?

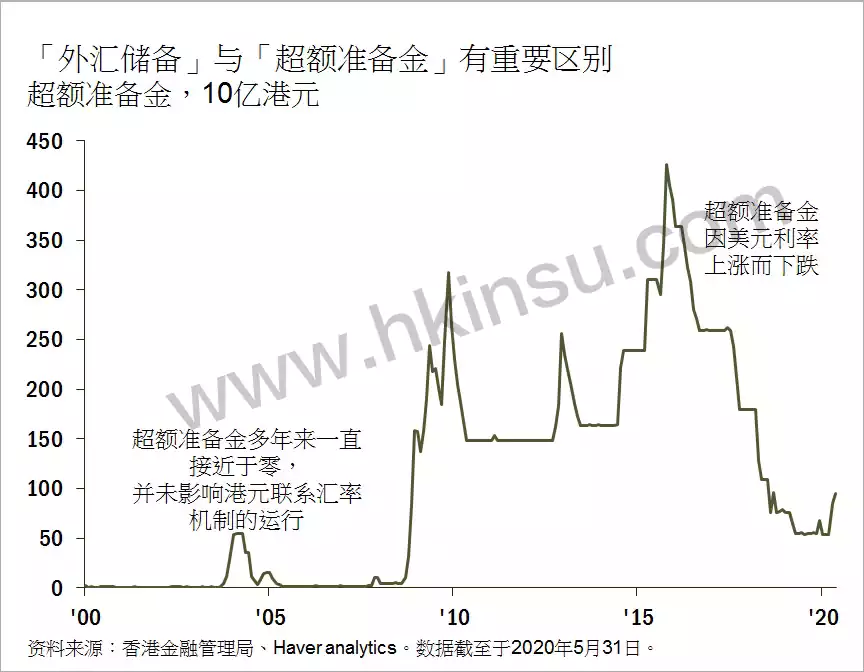

我们的观点:这种说法具有误导性。金管局的外汇储备量是稳定的,而「外汇储备(foreign reserves)」和问题中提到的银行「超额准备金(excess reserves)」不是一回事。外汇储备是衡量外汇机制安全性的重要标准,而超额准备金是衡量银行间流动性的一个指标,是货币供给的一部分。

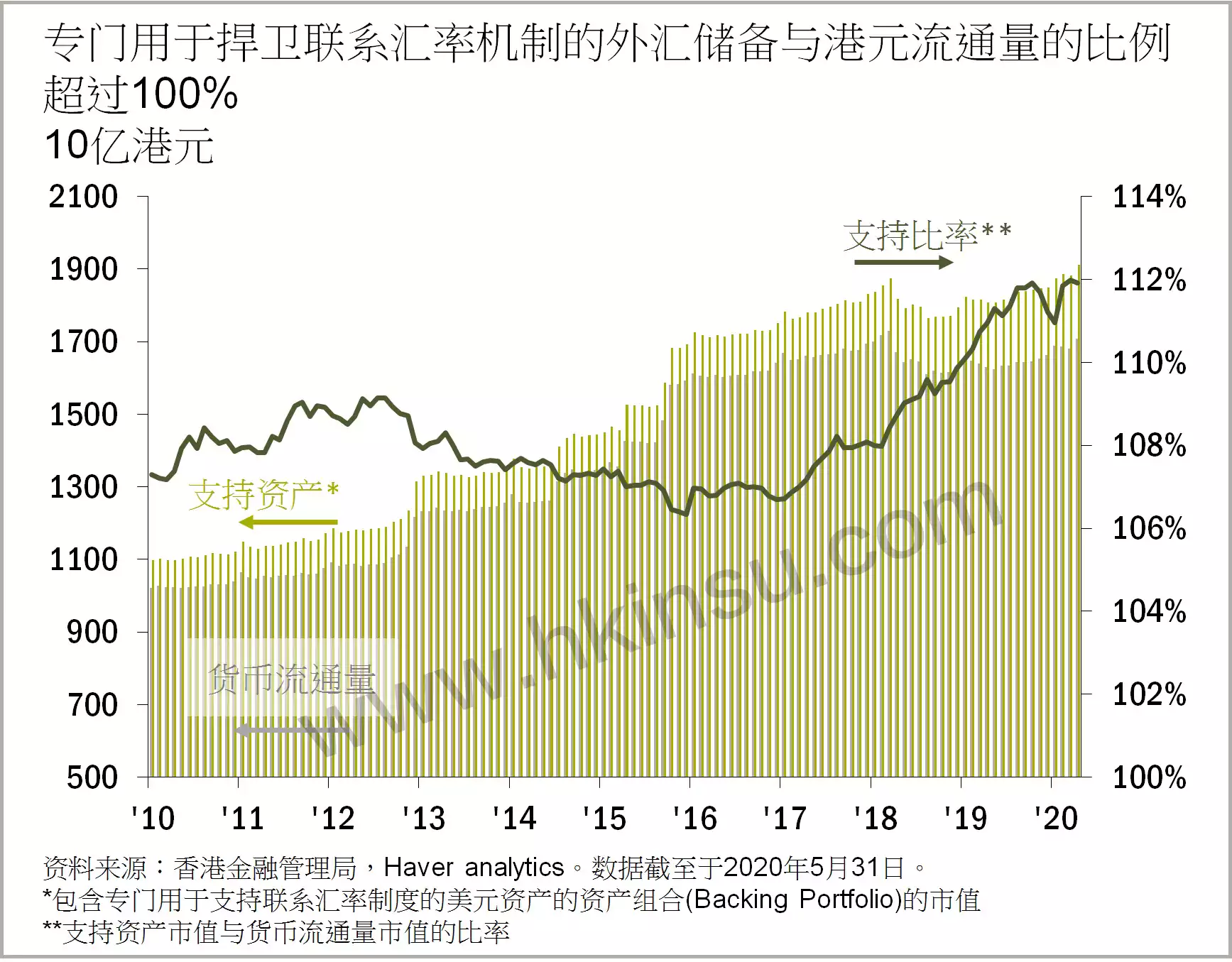

从金管局的储备来看,超额准备金一直在下降,而外汇储备一直在上升。目前,专门用于捍卫联系汇率机制的外汇储备,即支持资产(backing assets),与货币流通量的比值超过100%,而且近年来一直保持稳定,任何额外港元的发行都伴随着支持资产的增加。超额准备金的下降只是银行间市场运行的结果,过去的几年里美元利率上升,银行间流动性缩紧。但这并没有在港元汇率方面对金管局构成压力。另外,在过去的许多年里超额准备金甚至一直接近零,而联系汇率机制的运行并未受到影响。

评论列表(1条)

脱钩的可能性很低。