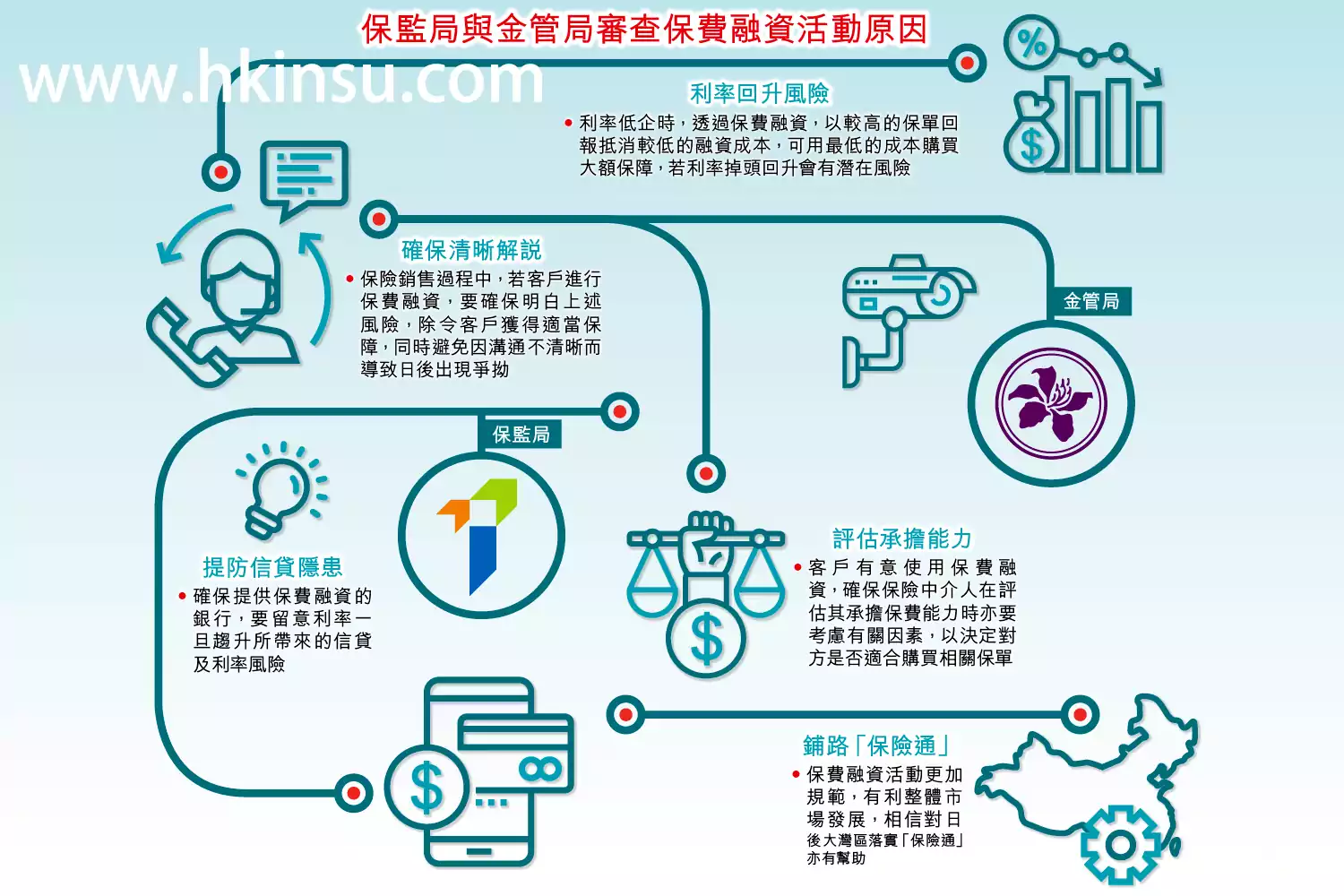

近年不少投保人会利用保费融资(Premium Financing,或俗称抵押保单),冀以最低的成本购买得到大额的保障。保监局及金管局指出,正就保险销售和融资业务,向保险公司及包括银行在内的保险中介人进行联合审查,有需要时会作出跟进或提出监管意见。业界人士认为,目前全球利率低企,或再触发保费融资热潮,监管机构此举是希望在销售及融资过程上,保险中介人与银行除了要确保客户明白潜在风险外,提供相关服务时亦要小心,避免日后因沟通不足出现争拗及其他问题。

有保险业界人士称,新冠肺炎疫情全球肆虐,不少国家及地区央行采取量化宽松的货币政策,令全球利率处于低水平,最近保费融资有增长的趋势。惟抵押保单有一定潜在风险,如利率掉头上升,投保人可能会蒙受损失,尽管投保人是向银行融资,保监局也要求保险的《财务需要分析指引》(FNA)加入保费融资的元素,确保中介人及投保人有清晰沟通,避免日后出现争拗。

保监局回应说,该局去年9月发出的《财务需要分析指引》(《指引30》)已列明,在分析财务需要时,如客户有意使用保费融资,保险中介人在评估客户缴付保费的能力及意愿时,必须考虑相关因素。据悉,指引虽已生效,但有12个月过渡期,基于疫情影响,过渡期会延至明年3月底。

该局同时提到,正与金管局就保险销售及融资业务,向保险公司及包括银行在内的保险中介人作联合审查,有需要时会就相关业务提出监管意见。

金管局发言人说,在日常监管中一直关注银行的保费融资活动,为检视业界在这方面的合规情况,与保监局就银行、保险公司及保险中介机构的保险销售及融资业务进行联合审查,了解情况及在有需要时作出跟进。当局重申,一直要求银行在销售保险产品过程中采取措施保障客户。此外,该局要求银行以审慎贷款准则,经营包括保费融资的各类业务。

香港专业保险经纪协会主席关世明相信,保监局与金管局就保费融资的联合审查,或因保监局去年起接管中介人的监管工作,希望把过去自律监管的操作更加规范化;同时,当局可能关注到超低息环境,有更多人会利用保费融资,故提醒保险中介在销售过程中,若利率一旦逆转时,客户有否足够财力支持缴付保费,不宜随便建议客户使用抵押保单。

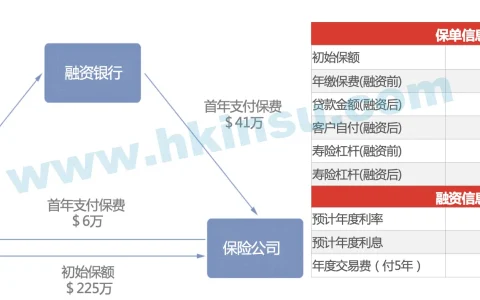

所谓保费融资,是客户以保单价值作抵押。简单而言,假设保单保障额为500万元,保费为100万元,投保开始首日保单已有现金价值70万元,则投保人以保单作抵押向银行借贷,倘获银行批出其首日现金价值的90%为贷款,便可获取63万元借贷,意味投保人本身仅出资37万元便可投保。

市场人士解释,由于保单有指定回报,如2011年大额保单保证回报有4.5厘,当时融资成本不足2厘,客户透过保费融资,可以套利两厘多,故保费融资一度甚为流行,不少银行的高端客户特别是私人银行及内地客户,都有透过保费融资购买大额保单。不过须留意,保费融资涉及一定杠杆成份,倘息率逆转上升,保单回报未必能抵消到融资成本,若借贷金额太大,影响性可能更甚。

有银行界人士表示,数年前美国加息,金管局已关注利率上升会否牵连保费融资的履约能力,不时向银行查询有关业务情况,近期利率走势趋低,确实增加投保人利用保费融资的诱因,惟目前保单的回报未必如数年前般高,加上在监管机构的「关注」下,保费融资即使再增加,或未必如数年前般炽热。反而保监局拟把其监管规范化,其一原因或是为未来大湾区落实「保险通」作好部署。